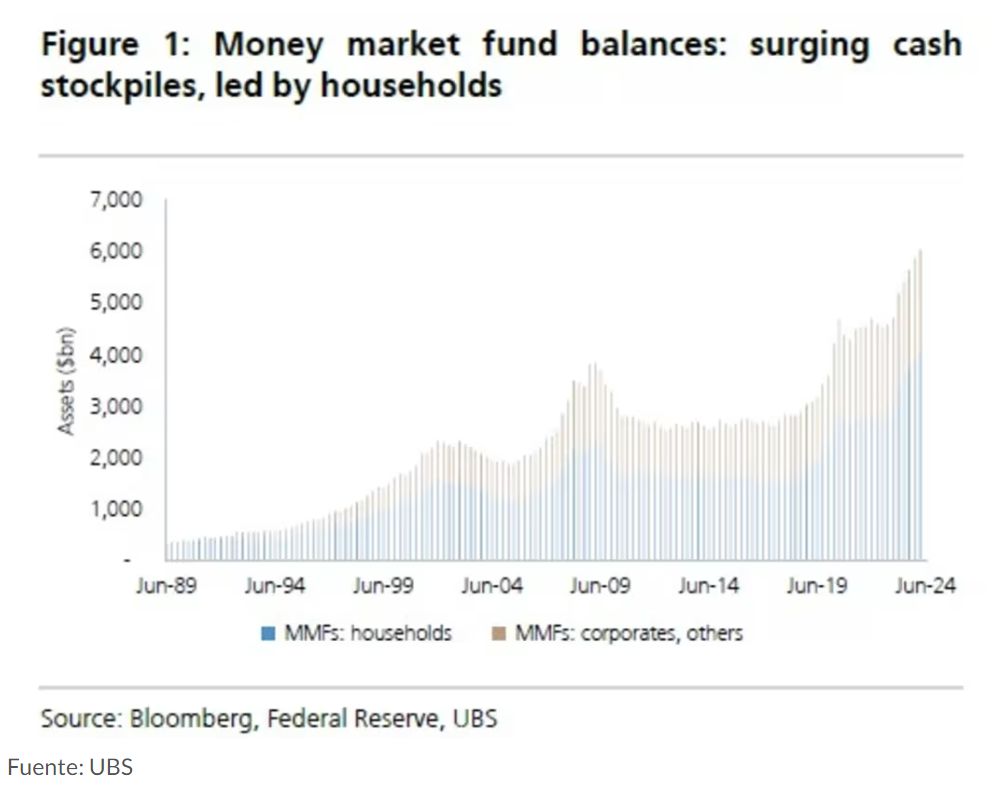

Tras un verano que se preveía tranquilo, pero que ha acabado con dos fuertes sacudidas, es muy posible que veamos retornas las aguas a su cauce de cara a finales de 2024 o el primer trimestre de 2025. Y es que una ingente cantidad superior a 6 billones USD (o trillions americanos) podría estar lista para entrar en los mercados de renta fija y variable, proveniente de los fondos monetarios.

Contenidos [mostrar]

¿Qué son los fondos monetarios?

En pocas palabras, un fondo monetario es un tipo de fondo de inversión que invierte en activos de bajo riesgo y alta liquidez (de tal forma que se pueda retirar el capital casi en cualquier momento sin ser penalizado), como bonos a corto plazo o certificados de depósito. En suma, están diseñado para ofrecer una alternativa bastante fiable y con rendimientos ajustados a la situación de los tipos de interés de banca central, que llevan más de dos años por encima del 5%.

Una oportunidad de 6 billones USD

No obstante, no todo es color de rosa, pues ahora todas las expectativas de la bolsa están puestas en la macroeconomía, que vuelve a poner con la mosca detrás de la oreja a la comunidad inversora. En consecuencia, métricas como la nóminas no agrícolas (que mide el desempleo en EEUU), el crecimiento del PIB y la inflación en Estados Unidos serán determinantes en este proceso. Si estos datos mantienen su solidez y se confirma un control eficaz de la inflación, los inversores podrían empezar a abandonar masivamente los fondos monetarios en busca de mayores rendimientos en otros activos financieros que ofrezcan mejores oportunidades.

Y es que, ante lo que parece el inicio de ciclo de bajadas de tipos de interés, que probablemente se dé en una semana, los inversores podrían optar por otras opciones más allá de los fondos monetarios en búsqueda de una mayor rentabilidad. Por tanto, podría desencadenarse un éxodo de capital desde estos fondos hacia otros tipo de activos. Y por supuesto, habría dos grandes beneficiarios:

- Los productos de renta fija a corto plazo (deuda a tres años), debido a que conforme baja la rentabilidad de los nuevos títulos emitidos, aumenta el precio de los títulos ya emitidos en el mercado secundario.

- Los activos de renta variable, como las acciones o los ETF, ya que un entorno de tipos bajos (o expectativa de los mismos), tiende a favorecer mucho más el endeudamiento y la inversión.

Un posible rally alcista se avecina

Pero es que de darse dicho trasvase de capital, habría también otros grandes ganadores particulares, como es el caso de las comercializadoras de ETF, o los brokers de acciones, debido al incremento del flujo operativo, y por ende, de comisiones. Así pues, gestoras de ETF, como BlackRock (NYSE:BLK) y State Street (NYSE:STT), -ambas cerca de máximos históricos– así como para brokers que cotizan en bolsa, como Interactive Brokers (IBKR) o X-Trade Brokers (XTB), podrían ser los grandes triunfadores de la fiesta.

En resumen, el cierre de 2024 y el inicio de 2025 podrían marcar un nuevo rally alcista en los mercados financieros occidentales. Si la macroeconomía aguanta, y se da el ansiado soft landing, el inicio del ciclo bajista de tipo de interés, podría darnos muchas alegrías en los próximos trimestres.

Entradas relacionadas

1 abril, 2025

Luz verde para minería europea

La Comisión Europea ha dado luz verde hasta a 27 proyectos de minería europea.…

0 Comments4 Minutes