Empresas en máximos históricos

Estos han sido los valores bursátiles más destacados del mercado a lo largo de la semana, los cuales mostramos en el siguiente informe como mera información, no como recomendación para sus inversiones futuras.

COD.L (Saint-Gobain) Despegamos este informe semanal a lo grande, destacando este valor de Francia. Se ha revalorizado aproximadamente un 44,48% en dos años y un 6,41% en tres meses. ¡Espectacular! Tendencia actual: Alcista.

ALAR (Alarum Technologies Ltd) Continuamos el informe semanal destacando este valor que cotiza en el NASDAQ. Se ha revalorizado aproximadamente un 547,32% en dos años y un 90,47% en los últimos tres meses. Tendencia actual: Alcista.

VIST (Vista Energy SAB de CV) Una semana más, continuamos con este increíble valor que cotiza en el NYSE. Se ha revalorizado aproximadamente sobre un 560,9% en los últimos dos años y un 7,40% en los últimos tres meses. Tendencia actual: Alcista.

VBTC.DE (VanEck Vectors Bitcoin ETN A EUR) Una semana más, continuamos con este increíble valor que cotiza en la bolsa alemana. Se ha revalorizado aproximadamente sobre un 211,68% en los últimos dos años y un 20,58% en los últimos tres meses. Tendencia actual: Alcista.

Sabías que...

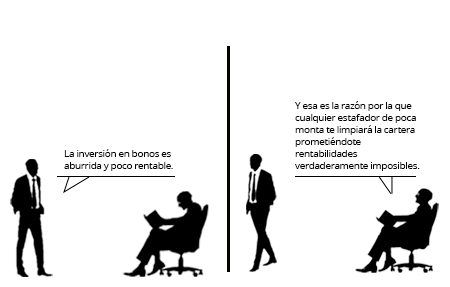

¿Sabías qué… estamos ante uno de los últimos momentos interesantes para invertir en bonos de calidad?

Aproximadamente, cada 15 años se abre la puerta a una de las inversiones “teóricamente” más seguras que existen: la inversión en bonos del estado, e incluso también en Letras del Tesoro.

Y digo teóricamente porque supuestamente los países no pueden quebrar, y menos aún, bajo las condiciones que en la newsletter de hoy, le exigiremos a un bono soberano. Desde luego, no vamos a ir a buscar bonos de Mozambique o Paraguay, sino obligaciones de deuda de la máxima seguridad posible (Alemania, Holanda, Austria, EEUU, Canadá, etc), sin renunciar a la rentabilidad.

¿Seguridad relativamente elevada y rentabilidad al mismo tiempo?, ¿Acaso es eso posible? Bueno, lo cierto es que tradicionalmente sí que lo era. Pero el hecho de haber vivido más de una década en un contexto de tipos de interés cero, e incluso tipos reales negativos, ha hecho que hayamos olvidado el bono como activo de inversión, ya que ciertamente no daban nada.

Sin embargo, hoy veremos dos formas en las que la inversión en bonos resulta una forma relativamente rentable (y bastante segura) de gestionar nuestro patrimonio, y por qué ahora estamos en el mejor momento para buscar dicho activo de inversión.

¿Qué significa la inversión en bonos?

Sencillamente, y en sentido clásico, la inversión en bonos implica prestar dinero a una entidad (gobierno, corporación, municipio, etc.) a cambio de pagos periódicos de interés, conocidos como cupones, y la devolución del principal al final del período del bono.

Por ende, los bonos son considerados una forma de inversión de renta fija, ya que ofrecen pagos regulares y un retorno predecible al vencimiento. E incluso, en caso de quiebra de la entidad o país, los bonistas deberían ser los primeros en cobrar, llegado el momento del concurso de acreedores, sobre todo en el caso de las corporaciones, ya que los países no efectúan concursos de acreedores (supuestamente por acogerse a leyes del interés general)

En cualquier caso, y dada la teórica obligatoriedad del pago de intereses, y devolución del principal, se considera una de las inversiones más seguras que existen, y más si escogemos a entidades o países de elevada calidad crediticia, como veremos a continuación.

¿Qué tipos de bonos soberanos debemos buscar?

Bien, en esta newsletter, nos centraremos esencialmente en los bonos soberanos emitidos por los países, ya que son mucho más líquidos y fáciles de negociar, sobre todo en el mercado secundario, que es donde resultan realmente rentables.

Entonces, ¿Cómo diferenciar los bonos de países de elevada calidad crediticia (los bonos buenos), de los famosos bonos basura (high yield)?

Para asegurar la máxima seguridad en tus inversiones en bonos soberanos, es crucial buscar bonos emitidos por gobiernos con alta calificación crediticia.

Estas calificaciones las otorgan tres agencias de rating, las cuales son Moody’s, S&P y Fitch, y reflejan la capacidad del gobierno para cumplir con sus obligaciones financieras. Por ende, los bonos soberanos de países con calificaciones de "AAA" o "AA" son generalmente considerados muy seguros.

Pero eso no es suficiente, para maximizar la rentabilidad, es importante comparar los rendimientos ofrecidos por diferentes gobiernos. Y aunque de entrada, la teoría nos dice que a mayor calidad del bono, menor rentabilidad (cosa que es cierta), el hecho de estar viviendo en un entorno de tipos de interés relativamente elevados, hace que incluso los países más competitivos, tengan que ofrecer rentabilidades muy interesantes.

Por ejemplo, países como Alemania, EEUU o Austria, los tres con calificaciones “AAA” o “AA+” por las tres agencias, están ofreciendo rentabilidades a un año del 3,26%, 5% (en dólares, cuidado con el tipo de cambio) y del 3%, respectivamente. Bastante más de lo que ahora mismo te ofrece tu banco, ¿no?

¿Cómo funciona la inversión en bonos?

Vale, por último, veamos las dos maneras que existen de ganar dinero con la inversión en bonos. La primera descubrirás que es bastante lógica, pero ya me dirás si conocías de la segunda.

Ganancias por cupones y devolución del principal

Cuando inviertes en bonos, puedes ganar dinero de la manera principal:

Cobro de Cupones: Recibirás pagos periódicos de intereses, llamados cupones, a lo largo de la vida del bono. Estos pagos suelen ser semestrales o anuales.

Devolución del Principal: Al finalizar el período del bono (vencimiento), recibirás el monto inicial que invertiste, conocido como el principal.

Esencialmente al final de la vida del bono, habrás ganado el porcentaje del cupón del mismo, restándole la inflación acumulada durante dicho periodo.

Sin embargo, de entrada, esto puede parecer poco, y es aquí donde entra el segundo método, y que en realidad, es el que hace verdaderamente atractiva la inversión en bonos en estos momentos.

Relación entre precio y rentabilidad (menor rentabilidad, es igual a mayor ganancia)

Sí, has leído bien.

Es fundamental entender que el precio de los bonos y su rentabilidad están inversamente relacionados. Esto significa que cuando el precio de un bono sube, su rentabilidad baja, y viceversa.

Y esto se debe a una razón: los tipos de interés de banca central.

En consecuencia, cuando el banco central sube los tipos o hay expectativas de que lo siga haciendo, las entidades o países, se ven obligados a seguir aumentando la rentabilidad que ofrecen, porque si no para el inversor, siempre será más cómodo esperar a la siguiente emisión.

Por tanto, al revés pasa lo mismo. Si existe la expectativa de bajadas de tipos de interés por parte de la banca central, los emisores de bonos reducirán las futuras rentabilidades ofrecidas, por lo que el precio de los bonos en el mercado secundario, por ejemplo a través de un broker, aumentará.

Para entender esto más fácilmente, veámoslo con un sencillo ejemplo.

Imagina un bono con un cupón del 3,6%. Pasan unos meses y los tipos de interés bajan (o como ahora se espera que así sea). El Estado ahora emite otro bono con un cupón del 3,1%. Todo el mundo preferiría comprar tu bono con cupón 3,6%, que los bonos de nueva emisión, ¿no? De ahí que el precio de ese bono tenga que ajustarse al alza -en el mercado secundario-, y claro, al venderlo, además, anticiparías los ingresos futuros del bono (cosa que también se descuenta).

En definitiva, vemos como esta es la verdadera forma de ganar dinero en el mercado de la renta fija. Cuando hay expectativas de futuras bajadas de tipos de interés, pues los bonos ya comprados, los podremos vender más caros en los mercados secundarios.

¿Y dónde puedo invertir en estos bonos?

La gran pregunta, ¿no?

Tradicionalmente, era a través de los bancos, pero las comisiones que nos cobraban eran tan elevadas, que prácticamente se comían la rentabilidad del bono. Por suerte, hoy existen brokers tanto para principiantes como Trade Republic, XTB o Renta 4 Banco, como para profesionales como Interactive Brokers, que nos permitirán comprar bonos soberanos en apenas unos pocos clicks.

No obstante, para aquellos inversores que quieran aprovechar esta oportunidad histórica en el mercado de la renta fija -ya que posiblemente pasarán muchos años hasta que volvamos a ver los tipos de interés tan altos- pero sin la dificultad de estar invirtiendo en bonos soberanos, existen ETFs como el iShares eb.rexx Government Germany 0-1yr UCITS ETF (EXVM) o iShares USD Treasury Bond 0-1yr UCITS ETF (Acc) (IBC1), que nos permitirán aprovechar la gran oportunidad histórica que supone la renta fija en estos momentos.

Dicho Bursátil

Direccionalidad del mercado

Acciones más rentables

En la siguiente tabla se pueden observar los valores más destacados del mercado durante la última semana, el último mes y el último trimestre.